储能下游应用场景主要可分为发电侧、输配侧、用户侧等,在发电侧主要起到匹配电力生产和消纳、减轻电网压力等作用,在输配侧主要作为扩容装置及后备装置来缓解线路阻塞、增加变电站稳定性,在用户侧则帮助用户实现削峰填谷或光伏自发自用等模式,降低电费支出。在能源清洁化转型过程中,储能系统可提升风、光发电可消纳性及经济性。

全球双碳目标加速推进,储能需求空间广阔

碳中和系全球确定性命题,近30国积极响应完成目标制定,多以2050年左右为限,随着碳中和目标陆续推进,储能支持型政策力度有望延续或进一步提升。我们预计2022-2025年全球储能新增需求量约629.9GWh,其中发电侧、电网侧、用户侧、5G基站、其他辅助服务新增储能需求量分别为190GWh、34.4GWh、364.9GWh、30.3GWh、10.4GWh。国内多地出台风光电站配置储能的政策标准,强制配储比例多在10%、时长为2小时。我们预计2022-2025年国内储能新增需求量约179GWh,其中发电侧、电网侧、用户侧、5G基站、其他辅助服务新增储能需求量分别为41.1GWh、26.2GWh、77.9GWh、27.9GWh、5.7GWh。

经济性较以往有所提升,资方意愿显著加强

按应用场景分类,储能可分为电源侧、电网侧和用户侧,其中用户侧的工商业储能由于市场活跃度和参与度较高,发展前景更优。在现有系统成本下,我们测算得工商业分布式光储电站IRR约11.7%,较电源侧和电网侧盈利性更优。2022年6月7日国家发改委、国家能源局发布《关于进一步推动新型储能参与电力市场和调度运用的通知》,独立储能电站可双向盈利,享受容量租赁的同时可参加辅助服务。储能电站经济性较以往有所提升,社会资本方投资意愿加强。伴随着政府制定强制配比、增加财政补贴、丰富收入来源,储能的需求有望快速爆发。

技术、资本、渠道各自为据,产业链竞争格局初显

储能产业链上游系电池组原材料,中游是储能核心设备,下游指储能系统的安装和运营。其中中游是储能产业链的核心部分,包括电池组、PCS、BMS、系统集成商等。从价值量来看,电池组和PCS占据了储能产业链中游的绝大部分,分别占比约60%、20%,市场空间最为广阔。目前储能市场格局呈现三点特征:1)市场尚处于发展初期,竞争格局未定,技术、资本、渠道方各自为据。2)储能各环节均有对应的相类似的成熟市场,现有主要厂商大多是从成熟市场横向扩展业务线切入储能行业。3)纵向一体化延伸布局是国内储能市场的大趋势。我们判断随着下游需求量井喷式增长,更多行业龙头将切入储能新赛道。

投资建议

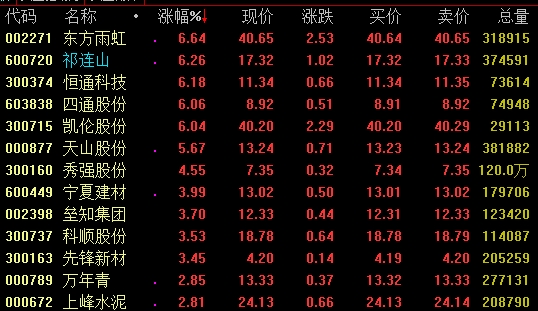

储能市场涉及的产业链交叉环节较多,建议关注五条投资主线:1)价值量占比高且技术壁垒较高的储能电池公司,如宁德时代、亿纬锂能、比亚迪、鹏辉能源、派能科技等;2)占据技术优势的PCS厂商,如阳光电源、锦浪科技、固德威、盛弘股份、星云股份、德业股份、禾望电气、上能电气、科士达等;3)具备资金或渠道优势的系统集成商,如天能股份、南网科技、文山电力、南都电源、永福股份、万里扬、宝光股份等;4)布局储能新技术的公司,受益钠电池布局的传艺科技、鼎胜新材等,重力储能中国天楹等;5)温控设备:英维克、同飞股份等。

(45).png)

.png)