“保险+科技”风口下,险企抢滩布局已是常态。近日,太平金科、众安科技接连获股东方“资助”。11月7日,中国平安更表示,预计未来十年,其将向科研领域投入1000亿。然而,看似“蓝海”的保险科技领域,却也面临研发费用高、投入难持续、技术成果难转化等“硬骨头”。

抢滩之后,未来经历优胜劣汰,保险科技公司存留几许,又是否将出现寡头集中趋势?对此,业内专家对蓝鲸保险表示,这或将由公司属性决定,纯技术公司或有垄断趋势,但险企系科技公司,由于涉及竞争及客户信息安全等因素,险企难“交心”,难形成垄断之势。

点面共谋,保险科技公司何所求?

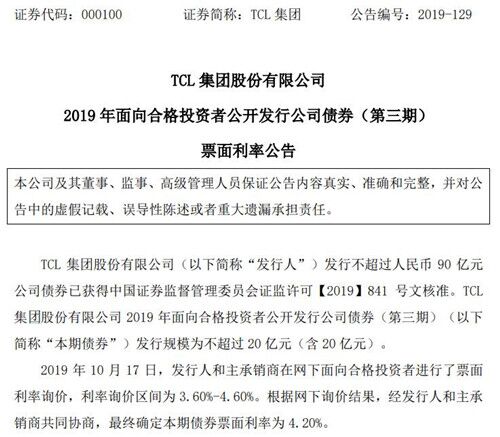

近日,太平人寿与太平财产保险股份有限公司、太平资产管理有限公司、太平养老保险股份有限公司(以下简称“太平养老”)、太平金科签署增资扩股协议,约定在太平金科现有0.3亿元资本金基础上,以现金支付方式投资1.7亿元,以增加其注册资本金,其中太平人寿出资1亿元,持股占比41.58%,太平养老出资0.1亿元,持股4.16%。

据了解,太平金科面向保险企业提供金融服务,为太平保险集团及其下属专业公司提供信息化服务及运营服务。

据太平人寿介绍称,增资款主要用于太平金科进一步提升整体IT、运营水平,提升对太平人寿的运营服务质量和效率,“推动保险科技创新,并对外提供服务,实现经济效应”。

无独有偶,两月前,众安科技亦获得股东众安保险的“资助”。

“为完善众安保险的战略布局,加快众安科技迅速抢占金融科技前沿的步伐,公司拟对众安科技增资人民币9亿元”,众安保险直言道,同时表示将加大新技术商业化应用的投入。

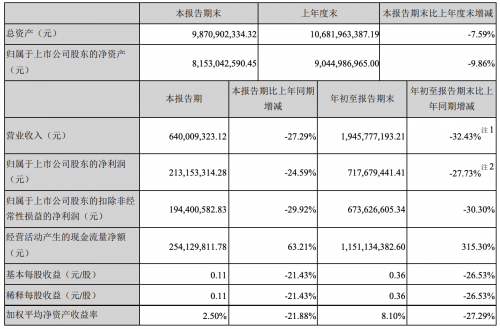

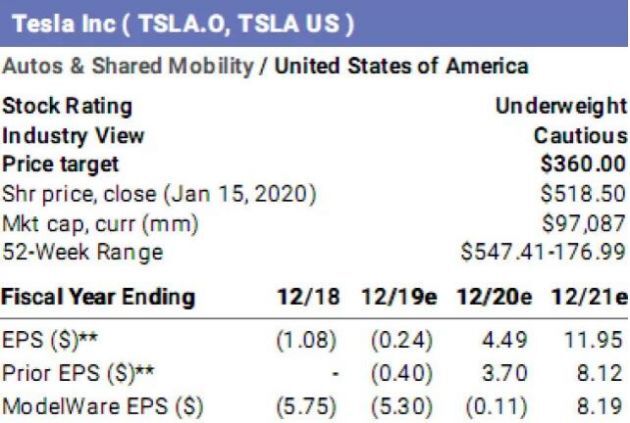

近年来,保险公司通过发起设立科技子公司,认购科技公司股份的案例已不在少数,“保险+科技”已然成为潮流,蓝鲸保险不完全统计,包括中国平安(601318.SH)、中国太保(601601.SH)在内的多家险企均已在科技端发力。

保险系科技类子公司

伴随云计算、大数据、人工智能的技术升级,为险企转变经营模式,建立优势提供了时机,这也是多险企欲抢占科技“高地”的初衷之一。

“科技对于险企业务链以及价值链的赋能作用,越来越受到行业关注,包括与科技公司合作,或自行成立科技公司”,国务院发展研究中心金融研究所保险研究室副主任朱俊生分析道。

事实上,险企布局科技及科技相关领域,有多种谋求。细化来看,首先是以自身需求出发,进行科技赋能,以中再集团筹建的中再巨灾科技股份有限公司为例,由于业务性质,中再集团对巨灾保险有较高的关注度,而科技可以帮助分析巨灾发生规律,提供更多的技术支持,运用于防灾减损、查勘定损等。

其次,则是掌握核心技术,在自我赋能的同时,对外输出,谋取收益。举例来看,平安旗下平安科技公司主要在人工智能、智能认知、区块链技术等领域,打造集约型科技平台,输出渠道包括保险等金融领域以及医疗、大数据行业等。

众安科技通过在区块链、大数据、云计算、人工智能等领域积累技术优势,并向保险及其他相关金融行业进行技术输出,涉及场景包括保险生态、信贷相关以及健康医疗领域。例如,在互联网平台搭建方面,横琴人寿则通过众安科技的服务,搭建业务支持系统,以满足业务开展需要。

蓝海厮杀,却易陷研发盲区

但不可忽视的是,作为外延性的技术创新,保险科技要求门槛高、投入大、周期长,尽管关于“保险+科技”的看好声并不少闻,然而险企能否把握机遇,使保险科技平稳转化落地,以及在科技“蓝海”中拼杀出一条道路来,尚难下定论。

“仅仅从给母公司提供技术服务的角度来进行保险科技探索,肯定不如专业的科技公司成本低”,一位保险科技人士对蓝鲸保险说道,某种程度上,险企基于自身的探索更多是出于保护客户资源和提升公司生产效率的目的。

“从科技角度来看,保险科技市场是蓝海,从投资角度来看,则是红海”,上述科技人士说道,行业有较多需要改进优化的业务环节和模式,保险科技市场容量大,尽管前景广阔,但实际扎根于技术,且能够实现技术转化的险企科技公司少之又少,投入产出不对等,容易导致研发“盲区”,“市场上多数公司,有想法就开始讲故事”。

此外,居高不下的持续投入或也使得不少实力欠佳的科技公司“止步不前”,而这也与研发产品是否具备可复制性,能否覆盖科研成本相关,“优胜劣汰”的自然法则同样在科技领域适用。

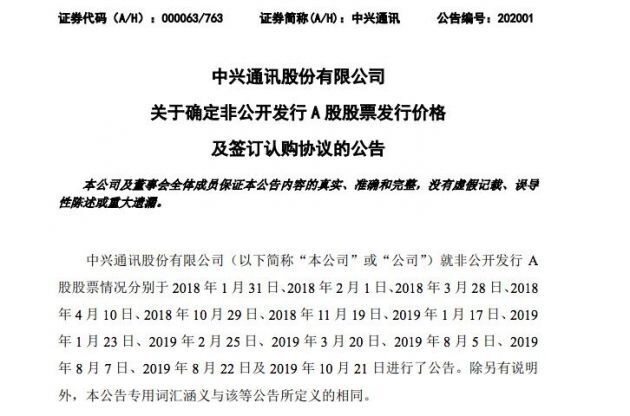

11月7日,在香港举行的以科技为主题的投资者开放日上,中国平安副首席执行官、首席运营官兼首席信息执行官陈心颖即表示,平安对科研的持续投入正在取得成果,同时预计,未来十年,中国平安的科研投入将达1000亿元人民币。

“巨头”在前,寡头垄断趋势是否会在保险科技公司间上演呢?

“保险科技公司会有集中的趋势,但关键要看企业的属性”,上述技术人士分析称,“如果没有任何保险业务相关属性,最终一定会形成寡头”,但其提醒称,有业务背景的科技公司,最终都很难平台化,“在业务过程中难免会受到其他机构的排挤”。

“保险系科技公司很难寡头化,大多数是技术应用,而非技术创新” ,一位专注于车险科技的业内人士对蓝鲸保险分析称,以车险为例,技术运用主要受服务范围、用户价值、业务规模等因素影响,且各保险公司之间存有竞争关系,很难真正意义上“交心”,“关系不对等,组织决策漫长,项目制预算分配,结果导向的风险,都会对合作产生阻碍”。

而受限于投入与转化压力,亦有险企通过借助大平台的“东风”来实现科技化。近日,大地保险即与百度联合创立“大地-百度云实验室”,通过百度平台引流,以数据分析来挖掘客户需求。

“这也是弯道超车的机会”,该位车险科技人士指出,基础技术是相通的 ,目前,百度,腾讯,阿里,京东,华为均提供了相应对接险企的科技服务服务,“保险公司只需要业务嫁接和个性化部署”,同时,其也提醒称,或存数据泄露风险,但相较于险企自行投入科技相比 ,或更具可行性。(蓝鲸保险 李丹萍)