5月25日消息,微盟集团对外发布公告称,集团配售1.56亿股新股,筹资约23.4亿港元;同时发行3亿美元零票息可换股债券。上述两项总计将募资超过6亿美元。本轮融资将用于提升微盟集团的综合研发实力、升级营销运营体系、为潜在战略投资及并购补充资金、补充营运资金及一般公司用途等。

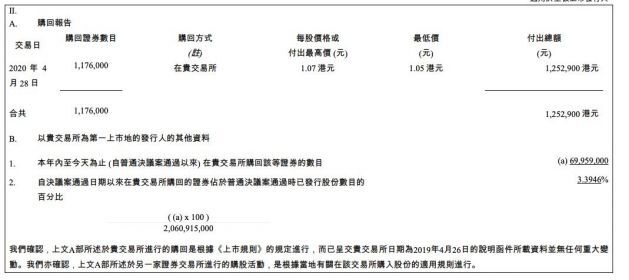

根据公告,微盟集团以配售方式增发共计1.56亿股,相当于已扩大后股本6.4%,每股配售价15港元,筹资最多约23.4亿港元。在启动配售计划的同时,微盟集团发行总计3亿美元的零票息可换债券,每股换股价为21港元,溢价40%,最多兑换110,914,285股新股,占现有已发行股本的约4.9%,将于2026年到期。

此次配售吸引了战略投资者及众多知名产业及长线机构投资人的踊跃参与,配售认购高达8倍以上,可转债认购数近5倍,反映了市场对微盟集团基本面的看好和公司未来发展的长远信心。

微盟集团表示,鉴于当前中国企业的数字化转型正高速发展,公司计划不断改进和深化SaaS技术和产品,从而保持市场领先地位,同时全面优化和完善营销和运营体系,并为未来适时进行并购作准备,此次配售也将扩大公司股东及资本基础、优化股东结构,同时有助于为微盟集团的长期业务发展及扩展计划补充资金。

另外,此次配售及可转债发行,公司将获得更多充足的资金进行产品研发、投资并购等,将进一步提升公司的整体实力和市场竞争力,将进一步推进大客化、生态化和国际化三大核心战略的全面实施及TSO全链路营销应用场景的落地,在SaaS领域的领先优势有望进一步扩大。