据外媒报道,WeWork推迟IPO,撤回向美国证券交易委员会(SEC)递交的招股书。WeWork表示:“我们已决定推迟首次公开募股,把精力集中在基本面 依旧强劲的核心业务当中。”

2019年8月14日,WeWork正式对外宣布将准备进行首次公开募股。We公司(WeWork母公司)在今年年初的估值曾达到470亿美元,但是因为公开市场投资人的情绪不高,当这家公司准备以低至150亿美元的估值进行首次公开募股时,由于潜在投资者不愿接受这一估值和公司的治理,导致这一备受瞩目的首次公开募股最终流产。创始人亚当·诺依曼(Adam Neumann)在上周辞去了首席执行官的职务。

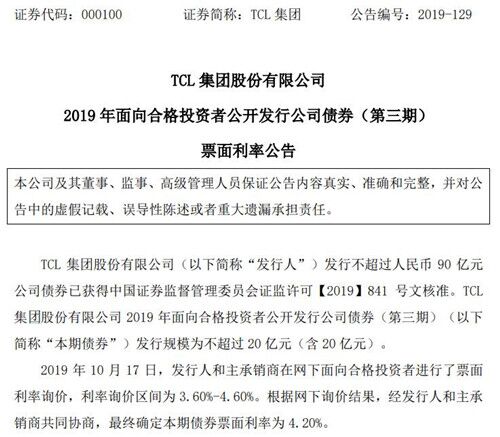

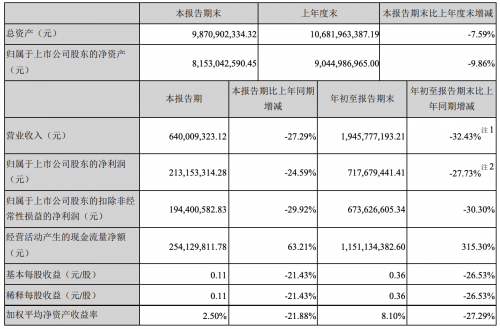

We公司去年营收为18亿美元,但亏损也达到16亿美元。We公司的债权人对公司的现金储备表示担忧。截至6月底,该公司的现金储备约为25亿美元。标准普尔的分析师上周四把该公司的信用评级进一步下调至垃圾级。评级下调后,该公司的债券收益率飙升至10%以上,表明其面临财务压力。

上周有消息称,We公司大股东软银计划额外增加10亿美元甚至更多的投资,另外软银还将修改今年与该公司达成的权证协议条款。据悉,软银将投资至少25亿美元,但会降低获得We公司股份的每股价格。注入新资金对We公司至关重要,因为这家公司还在考虑偿还华尔街银行的30亿美元至40亿美元的贷款。消息人士透露,在We公司获得新资金注入之前,贷款方拒绝签订新的贷款协议。