K先生一家。夫妻俩目前都在广东努力打拼,妻子是一家企业的会计,税后收入6K+,丈夫是一家企业的研发工程师,税后收入14K+。二人均有社保,并各自有一份意外险。

他们上有老、下有小,还着房贷、付着房租,又有买二套刚需房的打算,看起来似乎压力有些大。但其实,H先生一家目前并没有太大的财务负担。当然,收入较高是一方面,但更多的还是在于有计划性的支出,结余率能保持在一个较高的水平。

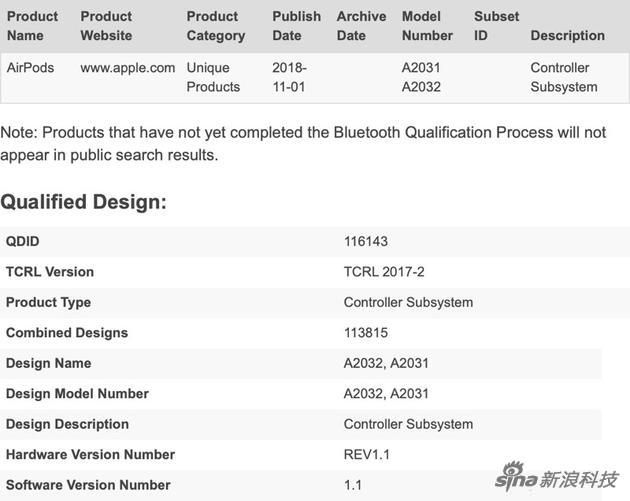

我们先通过家庭收支表和资产负债表,了解这一家人。

(点击可看大图)

下载APP 阅读本文更深度报道

补充说明一下,在H先生发来的邮件中,【资产类别】中还有1.5万的公积金、1.8万的外借资金和老家县城价值40万的房子,但考虑到公积金账户资金不可取出用于投资增值,外借资金也有明确的收回时间,而县城的房子也不打算出售,因此上述三项资产暂不作为可支配金融资产进行统计计算。

H先生的理财目标也很简单:

1、稳健收益,资产增值;

2、近期想在东莞市或者附近入手二套房。

针对理财目标和家庭实际情况,规划君给出的建议如下:

01

继续保持当前良好的收支结余水平

从H先生提供的家庭财务信息上看,当前家庭的年结余率达到了56%+,远高于30%的结余率红线,这为家庭财富的积累打下了很好的基础。负债收入比也较低,约占年收入的11%左右,说明房贷支出也不会给财务造成负担。

为了购房目标的实现,希望H先生一家可以继续保持当前良好的财务情况,努力增加家庭财富。

02

应急资金建议合理储备

从H先生给出的家庭年支出金额估算,家庭月均开销为9750元。由此推算,H先应该储备3-6个月的支出金额,即2.93-5.85万元用于应急资金储备,以便可以随时支取。

目前,家庭资产中,存于银行储蓄和货币基金的资金共计12.4万元,远高于应急资金的最多储备量,虽然资金存于这两类资产中可以最大限度的确保本金安全,但毕竟实际收益低,长期看并不利于资产的增值,所以建议适当减持,留足应急资金即可。

结合家庭结构、负债和未来购房目标,建议H先生按家庭6个月的月均支出,即5.85万元来储备这笔资金。具体地,当前3.6万元的货币基金保持不动,从银行储蓄中减持5000元,存入货币基金中,即调整后货币基金共持有41000元,约占应急资金的70%,剩余的1.75万元,保持银行1年期定存不变。

03

购置二套房属于刚需,有合适的就出手买

规划君在往期的微信推文中,多次表达过对于刚需性购房和投资性购房的观点。虽然眼下房地产调控政策愈发密集,甚至短期内不会有明显松动迹象,而部分城市的二手房价格也在调控下出现了小幅下降,但是对于刚需自住的群体来说,没必要过度关注价格波动情况,遇到地段良好、周边基础配套设施较完备的住宅,首付到位即可购买。

从目前查到的信息来看,东莞地区二套房的首付比例为40%,假如总房价180万,那么H先生需要准备72万元的首付款,但从目前的可支配金融资产和外借资金来看,还有约20万的资金缺口。如果H先生想尽快买房,那么房屋面积应适当缩小,控制好总房价,量力而行,不要因支付了首付款导致家庭财务紧张,甚至储蓄清零。

04

从购房的角度出发,投资应降低风险,并确保资金安全且稳健回报

我们刨除作为应急资金使用的5.85万元、1.5万元公积金、1.8万元个人借贷和县城价值40万的住房后,最终可用于投资的金融资产共计43.55万元。根据H先生给出的各类资产收益情况,按目前的配置比例来算,整体的预期收益率约为8.39%。(其中,股票型基金的年化收益率,暂定为8%)

对于投资配置的优化,考虑到近期的购房计划,那么投资应降低风险,尽量确保资金安全且稳健回报为主。

具体地,规划君建议:

1)将减持后所剩余的6.55万银行存款,全部存入货币基金中(不过要区别专门用于应急使用的资金),目前来看,货基的年化收益率约在2.8%-3%左右,虽然预期收益率出现了回落,但依然要比银行1年期定存要高出约1个百分点左右;

2)12万银行理财产品,占目前可支配金融资产的28%左右,虽然从风险上看,当前购买的银行理财产品风险等级较低,但是收益并不高,所以建议可适当地减持银行理财产品,拿出其中的约4万元,配置头部平台的网贷服务产品,出借期限可以根据H先生购房使用资金的时间来定。

拿好规划在售的网贷服务来看,180天、270天和365天的参考年回报率分别为6.6%、7.2%和8.3%,如果再使用0.3%-0.6%不等的加息券,参考回报率会更高一些。

3)20万的民间借贷,建议陆续到期后,适当减持,毕竟民间借贷从根本上不同于网贷服务。民间借贷通常是小贷公司先拉拢投资者买他们公司的理财产品,投资者需要把钱打到公司的账户,形成一个类似银行的资金池,在资金池里的资金足够充裕的前提下,兑付不成问题,可一旦资金池出现集中兑付等问题,或者公司主观意识上就不想还钱给投资者的时候,就会面临资金损失的风险。而合规的网贷服务都会有银行存管,让平台自身资金与出借人和借款人资金进行隔离管理,并且目前网贷服务平台都在积极的进行合规备案,监管从严,也让这个行业从长远看会更加健康的发展,所以从资金安全性上来看,建议逐渐回流民间借贷的资金,比如,可以先减少约10万的投入,并将其分别转投至网贷服务产品和银行理财产品中。

4)可以暂时保持当前5万元的股票型基金持有,如果是定投,也可以继续,但如果是单笔投资,则不建议再投入。

综上调整,投资产品的整体回报率约为7.7%。虽然收益率不及现有组合高,但是整体风险降低,有利于购房首付资金的准备。

05

夫妻俩除了社保和意外险保障外,还需要额外配置重疾和寿险

H先生和妻子是家庭收入的主要来源,其中尤以H先生本人为家庭经济支柱。所以除了社保和意外险外,还需要优先补充重疾险和定期寿险,来弥补保障上的缺口。

具体的,重疾险推荐达尔文1号,它的最大优势在于轻症赔付不仅不分组,并且每赔付一次轻症保险金,重疾保额按基本保额10%递增,最高递增30%;而且它的现金价值会随着保障时间的增加反倒有增长。保额的选择,建议30-50万为宜。

保费试算:

27岁女性,保障至70周岁,保额30万,30年缴费期限,每年保费1686元;同样条件,34岁男性,每年保费2697元。合计重疾险保费每年4383元

具体阅读

这是一款会自己“进化”的重疾险

定期寿险推荐关注瑞和定期寿险,这款寿险的最大优势在于核保较为宽松,保障全面,性价比较高。寿险的保额,至少要覆盖剩余房贷,并且还要结合孩子未来的教育、老人的赡养等支出进行确定。

保额的确定,建议阅读

买各类保险时,保额该如何确定?

保费试算:

27岁女性,保额30万,保障至70岁,20年缴费期限,每年保费930元;34岁男性,保额50万,同样保障至70岁,20年缴费期,每年保费3100元。合计寿险保费每年4030元。

至于孩子和老人的保障,建议在你们夫妻俩配置齐全保险后,再考虑给孩子配置一份少儿重疾险,比如慧馨安少儿重疾险,4岁的孩子,30万重疾保额并附加9万元轻症保障,保障期限20年,缴费期限15年,每年保费不超过300元。家里的两位老人均已超过60岁,重疾险和普通医疗险几乎很难买到了,而长期的老年防癌险,女性的话每年保费也要约2700元,男性则将近4400元,可能未来会给家庭造成一定的经济负担,所以建议可按照意外险+老年防癌医疗险的组合进行配置。

意外险可以选择小蜜蜂综合意外险,每年保费125元;防癌险可以选择1年期的安享一生防癌医疗险,61-65岁的人群,每年保费仅需617元,即可得到200万癌症确诊费用和200万癌症治疗费用保险金。

综上保险配置,家庭每年的保费支出共计约10200元,占年收入的3.8%左右,不会构成额外的经济负担。

整体来看,H先生一家目前的资金基础还是很不错的,眼下只要继续多攒首付款,并参考规划君的投资建议进行优化即可。